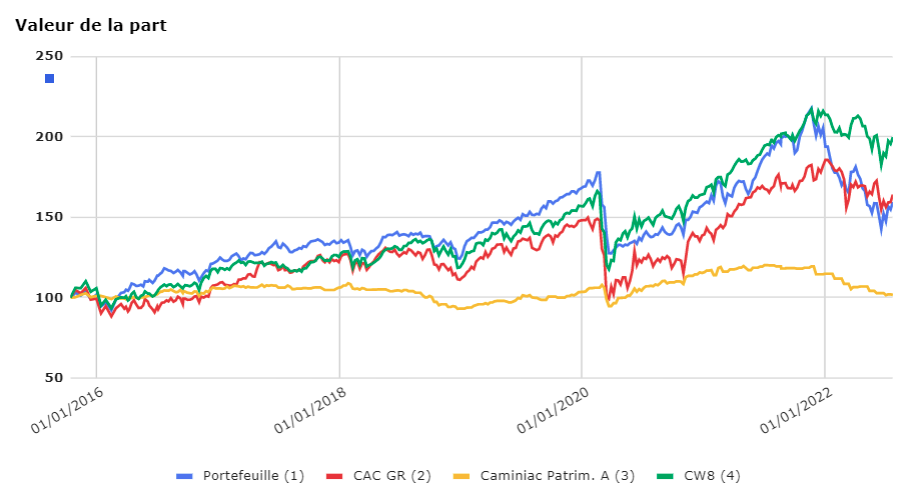

L’été 2022 est jusqu’ici surprenant. Alors que le marché nous avait habitués les trimestres précédents à dévisser au moindre accro, il a bien réagi à des publications pourtant parfois très moyennes. Parallèlement, les actifs les plus spéculatifs retrouvent du poil de la bête. Au même moment, l’économie américaine entre en récession. Étonnant ! Le portefeuille profite de ce contexte, mais il reste très en retard sur les grands indices.

Reporting au 30/07/2022

Performance

- Valeur du portefeuille au 30/07/2022 : 277 177 €

- Performance 2022 YTD : -19,6% (-67 574 €)

- Valeur de la part (depuis octobre 2015) : 165,7

Le portefeuille retrouve un petit peu de hauteur depuis ses plus bas autour de ‑30% YTD. Ce rebond s’accompagne d’une reprise des valeurs de croissance les plus spéculatives et des cryptos. Cela ne m’incite malheureusement pas à faire 100% confiance à ces mouvements. Voir une fraude comme Nikola s’adjuger 30% en juillet est suspect. De même, quand on voit des dossiers hyper spéculatifs comme GameStop reprendre 10%, on se dit que le marché n’a certainement pas encore purgé tous les excès.

Malgré cette petite reprise, la performance du portefeuille reste tout aussi moche à presque ‑20% depuis le début de l’année. En comparaison, king CW8 est à seulement ‑5,5% YTD (bien aidé par la force du dollar), pendant que le CAC GR affiche fièrement ‑7,3%.

Commentaires

Comme toujours, je n’ai aucune compétence pour anticiper ce qui va se passer sur les marchés. La chose est d’ailleurs largement impossible. Il faut l’accepter si on investit en bourse. Je peux juste observer quelques mouvements. Ils sont nombreux, parfois contradictoires, mais toujours passionnants !

L’inflation et la Fed

Parlons tout d’abord de l’inflation puisqu’elle préoccupe tout le monde. Si on regarde en détail le dernier CPI (Consumer Price Index), on n’y trouve pas grand-chose pour se rassurer. Il n’y a dans ces données rien qui indique que le phénomène va se calmer. Même en ignorant l’énergie et la nourriture, tous les autres secteurs naviguent tranquillou autour de 6% d’inflation sur un an. 4 points de pourcentage au-dessus de la cible de la Fed. C’est juste énorme.

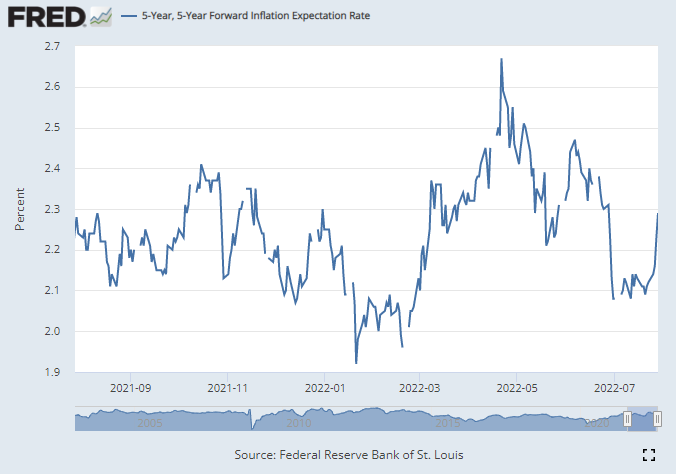

La Fed est-elle en train de perdre sa crédibilité ? L’affirmation répétée du caractère transitoire d’une inflation qui ne fait que se renforcer a remis en cause ses capacités de projection à court terme. À long terme pourtant, les anticipations d’inflation ont presque rejoint l’objectif des 2%. C’est tout ce qui compte pour la Fed, car ce sont les anticipations à long terme qui influencent le plus profondément les comportements économiques.

(Source : FED de St Louis)

La Fed et la récession

La Fed pourrait-elle donc se féliciter des effets de sa politique sur les anticipations d’inflation à long terme ? Ça serait oublier que ces anticipations baissent avant tout dans l’attente d’une récession. C’est la récession qui devrait calmer l’inflation, bien plus que les hausses de taux.

Cela se reflète dans le prix de nombreuses matières premières, à commencer par le cuivre. Celui que l’on surnomme Doctor Copper pour sa capacité à refléter la santé de l’activité économique est au plus bas depuis plus d’un an. De même pour l’aluminium, pourtant très consommé par la transition énergétique.

(source : Macrotrends.net)

Devant ces signes annonciateurs d’une récession qui vient, les marchés ne peuvent pas se retenir de passer en mode bad new is good news ! En effet, en cas de récession, comment la Fed pourrait-elle justifier une politique restrictive ? C’est d’ailleurs ce que Powell a plus ou moins promis jeudi. Il a conforté les marchés dans l’idée que récession = retour de l’argent gratuit.

Les choses sont peut-être un peu plus compliquées que ça. Comme Bill Ackman l’a évoqué sur Twitter, raisonner en termes réels (real GDP vs nominal GDP) dans la période actuelle est peut-être inadapté. Le PIB réel est ajusté de l’inflation, c’est-à-dire qu’on se trouve en récession s’il croit moins vite que l’inflation. Or, en ce moment, les prix augmentent avant tout à cause de pénuries et de problèmes de supply chain. L’emploi est en pleine forme et la consommation est principalement freinée par l’offre qui n’arrive pas à suivre. Ce type d’économie est peut-être plus solide qu’il n’y parait. La Fed pourrait se montrer plus agressive sans lui porter préjudice.

Personnellement, je pense que l’inflation est assez grave pour justifier un peu de brutalité. Il faut absolument agir avant que la boucle inflationniste prix-salaires ne s’enclenche réellement. Aménager la politique monétaire dès que le PIB réel devient négatif, c’est prendre le risque que l’incendie inflationniste se propage à toute l’économie. Il y a pour moi une urgence sociale (une vraie pour une fois) à interrompre cette boucle inflationniste. Ceux qui n’avaient aucun reste à vivre à la fin du mois doivent maintenant couper dans les dépenses de première nécessité. C’est inacceptable et cela aura forcément des conséquences politiques un jour ou l’autre.

Une politique monétaire plus brutale serait aussi l’occasion de faire un peu de ménage dans une économie maintenue sous perfusion depuis 2 ans. Les mécanismes de destruction créatrice ne peuvent être paralysés trop longtemps sans altérer la dynamique de l’économie. C’est le moment de relire Schumpeter ! En ce sens, les marchés pourraient s’accommoder d’une politique monétaire plus agressive, surtout s’ils y voient la fin de la parenthèse inflationniste.

L’Europe et l’énergie

L’Europe est dans une situation différente. Alors que les pays du Sud vivent depuis 20 ans au-dessus de leurs moyens financiers, on découvre aujourd’hui que l’Allemagne vit au-dessus de ses moyens énergétiques. L’écologie politique a poussé ce grand pays industriel à se rendre dépendant d’une puissance étrangère belliqueuse. On en est réduit à se demander si Poutine va couper ou non Nord Stream 1 (le pipeline indispensable à l’acheminement du gaz Russe en Europe).

Pour l’instant, l’Allemagne est clairement incapable de se passer du gaz russe. Son industrie très consommatrice d’énergie serait la première à souffrir d’une coupure pure et simple. Il est difficile d’imaginer les conséquences pour le reste de l’Europe. L’Allemagne reste le premier partenaire commercial de la France. Aucune chance que l’on n’en souffre pas aussi, d’autant que l’on doit faire avec nos propres vicissitudes énergétiques.

Toutefois, si on se concentre sur la bourse, je suis plus optimiste pour notre beau pays. En tant qu’actionnaire de LVMH ou d’Hermès, on peut se féliciter d’être propriétaire d’entreprises utilisant des techniques dignes du XIXe. XIXe siècle, oui, oui ! On pourra toujours éclairer les ateliers à la bougie et ressortir les machines à pédales ! Au-delà de la boutade, je pense effectivement que les entreprises les plus exposées à la crise sont celles qui consomment le plus d’énergie. D’où l’intérêt selon moi de choisir des entreprises sobres en énergie ou, dans les secteurs consommateurs, celles avec des réserves et des marges leur permettant de s’adapter.

L’Europe et la Russie

Je n’ai aucune compétence pour dire si Poutine va couper le robinet de gaz, mais si on est logique, il devrait jouer de son avantage. Un peu comme un locataire mauvais payeur qui paye un loyer sur 5, la Russie risque de diminuer sans couper.

Cela pourrait retarder encore davantage la nécessaire prise de conscience européenne : nous devons construire au plus vite notre indépendance énergétique.

Non, se mettre dans la main de l’équarrisseur Mohammed bin Salman n’est pas une bonne solution. Qui plus est, le faire pour des raisons morales (= ne pas financer la guerre en Ukraine) est risible quand on connaît la nature du régime saoudien.

Acheter hors du prix du GNL américain n’est pas non plus une bonne idée. D’autant qu’avant de faire venir du gaz de l’autre bout du monde, il faudrait peut-être se demander ce que l’on a sous nos pieds. Or, la France a décidé d’interdire l’exploitation du gaz de schiste sur son territoire. Les explorations n’ont même pas pu évaluer clairement la ressource. Celle-ci serait potentiellement suffisante, non seulement pour nos propres besoins, mais aussi pour couvrir ceux d’une bonne partie de l’Europe. Je comprends très bien les impératifs de protection de la nature, mais faire venir du gaz de schiste d’ailleurs en refusant de l’explorer chez nous est d’une hypocrisie assez lamentable. Not in my backyard !

Quant à la question du nucléaire, on ne peut que se désoler de voir l’avantage compétitif de la France sapé par des années d’inaction et les effets pervers de l’écologie politique (encore elle !). On peut aussi pleurer en voyant que la France choisit — en premier lieu — de retirer d’EDF de la cote pour relancer la filière nucléaire. Les journalistes ont repris sans rire la communication du gouvernement disant faire cette opération pour pouvoir financer les investissements nécessaires. Il faut vraiment leur expliquer à quoi sert la bourse ? Lorsqu’on parle de finance, c’est bien pour financer des projets, quitte à en passer par une augmentation de capital. En fait, je pense que par cette nationalisation couteuse, le gouvernement prend acte de l’impossibilité de soumettre EDF a des conditions de marché normales. La France a décidément un problème avec l’économie de marché. Par contre, elle n’en a aucun avec les taxes et la dette… pour l’instant.

Et l’investisseur dans tout ça ?

Qu’il vente ou qu’il pleuve, mon objectif reste le même : choisir des entreprises alliant croissance et fortes marges. Peu importe le contexte, ce sont pour moi le mieux placées pour bien s’en sortir.

Certes, le secteur de l’énergie est logiquement le plus regardé en ce moment et l’un des meilleurs performeurs depuis le début de l’année. J’ai malheureusement très peu d’entreprise de ce secteur en portefeuille (ce qui explique en partie ma piètre performance cette année !)., mais je les pense en bonne position :

- FDE : un producteur de gaz français innovant et en pleine croissance, c’est du pain béni en ce moment !

- Neoen : les énergies renouvelables (toujours aidé par les politiques publiques) devaient bénéficier de la hausse des tarifs de l’énergie pour se développer encore plus fort.

- TotalEnergies : la major pétrolière s’est très intelligemment tournée ces dernières années vers le gaz et les énergies renouvelables (les deux vont de pair !).

Je n’ai pas en portefeuille, mais on peut aussi penser aux producteurs de granulés de bois (lesquels sont déjà en pénurie en prévision de l’hiver prochain) : Cogra et Moulinvest. Je pense aussi à Encavis, le concurrent allemand de Neoen. À mon avis, l’Allemagne n’en a pas fini avec l’écologie politique. Une fois la crise passée, les Allemands vont vouloir agir fort, mais il y a peu de chances qu’ils s’orientent vers le nucléaire selon moi.

Mouvements

Enfin quelques mouvements sur le portefeuille !

Allégement :

Alors que les résultats des GAFAM ont été bien reçus (ce qui peut d’ailleurs surprendre, car ce n’était pas terrible, notamment chez Apple et Amazon), Meta a décroché dès sa publication. Pas besoin de regarder les détails pour le comprendre ! La poule aux œufs d’or Facebook flanche pendant que les dépenses pour construire le Metaverse explosent. Personnellement, j’ai bien écouté, plusieurs fois même, mais je n’ai toujours pas compris ce que Zuckerberg veut faire. J’ai encore moins compris comment il va rentabiliser le « pognon de dingue » qu’il investit là-dedans. J’admire le bonhomme, mais je suis mal à l’aise quand la thèse d’investissement se résume à « faisons-lui confiance ». J’ai donc décidé de couper ma position Meta pour ne garder qu’une ligne symbolique (par pur FOMO).

Vente :

J’ai par contre purement et simplement liquidé ma ligne Vestas wind. Je pense toujours qu’il s’agit du meilleur élève parmi les fabricants d’éoliennes. Ça n’empêche que les marges et la croissance sont très faibles. Le secteur est beaucoup trop capitalistique et concurrentiel pour être intéressant en période d’inflation des matières premières.

Achats :

Avec le produit de ces ventes, j’ai tout d’abord construit une petite position sur Regereron. La pharma américaine présente un historique de croissance impressionnant combiné à une rentabilité exceptionnelle. Le risque de perdre quelques brevets est largement compensé par le pipeline. Elle se paye à mon sens peu cher en ce moment. Il est vrai que les derniers résultats ont bénéficié d’un « boost Covid » qui ne devrait (?) pas se pérenniser. Toutefois, même en retraitant ces éléments, Regeneron n’est pas bien chère pour une entreprise de cette qualité.

Je n’ai pu résister à la tentation de prendre une position sur le concepteur suédois de casque MIPS AB. Il s’agit d’une entreprise fabless (sans usines) qui conçoit des systèmes de protection pour la tête. Vous avez peut-être déjà vu sur des casques de vélo la mention « MIPS ». C’est le signe qu’ils intègrent la technologie que commercialise l’entreprise suédoise. Elle affiche du fait de ce modèle une rentabilité hors norme qu’elle a — jusqu’à présent — su associer à une forte croissance. Comme beaucoup de belles entreprises nordiques, MIPS était jusqu’au début de l’année hors de prix, pour ne pas dire en bulle avec un PER de plus de 100. Une forte correction a ramené ce chiffre vers les 40. C’est beaucoup, mais la qualité du dossier le justifie selon moi, surtout si on y ajoute des perspectives de développement intéressantes dans le secteur de casque de moto et de chantier.

Sur le PEA, j’ai initié une ligne Reword Media. L’entreprise a un business juteux, mais décrié : elle rachète des titres de presse et remplace les journalistes par des pigistes ou des rédacteurs beaucoup moins couteux. De Science&Vie à Biba en passant par Closer, il y en a pour tous les goûts. Le dossier était déjà intéressant financièrement, il l’est devenu encore plus à mes yeux avec l’annonce du rachat des actifs numériques de TF1. On retrouve dans ce panier des sites comme Aufeminin et Marmiton (que les ex-actionnaires AuFeminin connaissent bien), Doctissimo, Les Numériques ou Minute Buzz. Des sites que Reworld devrait savoir beaucoup mieux exploiter que TF1 à mon avis. Je n’ai toutefois pas initié une ligne plus importante, car les dépenses en publicités numériques commencent à peine à s’éroder. Il se pourrait qu’il y ait temporairement quelques déceptions de ce côté-là.

Positions

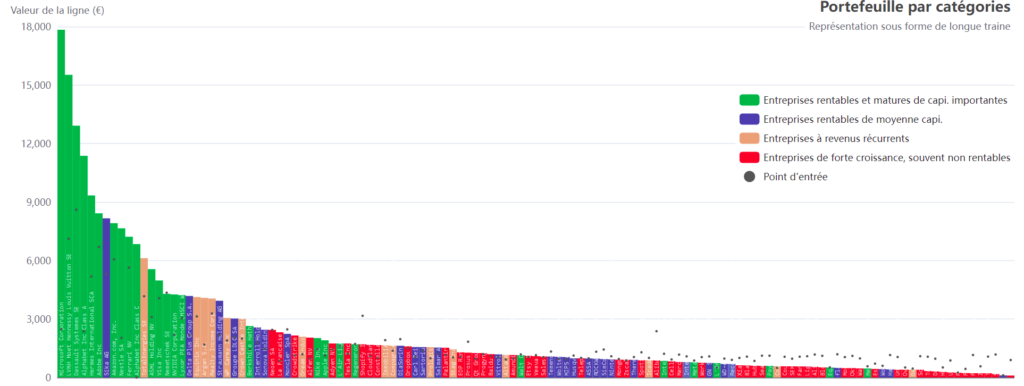

Avant d’en finir avec ce reporting, voyons à quoi ressemble le portefeuille représenté sous forme de longue traine :

Pour terminer, voici le moment que vous attendez tous (?) : l’ensemble des 126 lignes composant le portefeuille au 30/07/2022 :

| Microsoft Corporation | 17838€ | 6.4% | +618.6% | +15356€ | |

| LVMH Moet Hennessy Louis Vuitton SE (PEA) | 15525€ | 5.6% | +118.2% | +8409€ | |

| Dassault Systemes SE (PEA) | 12915€ | 4.7% | +50.1% | +4308€ | |

| Alphabet Inc Class A | 11370€ | 4.1% | +130.4% | +6434€ | |

| Hermes International SCA (PEA) | 9338€ | 3.4% | +80.3% | +4158€ | |

| Adobe Inc | 8419€ | 3.0% | +25.8% | +1727€ | |

| Sika AG | 8165€ | 2.9% | +54.1% | +2865€ | |

| Amazon.com, Inc. | 7915€ | 2.9% | +30.7% | +1857€ | |

| Nestle SA | 7651€ | 2.8% | +277.2% | +5623€ | |

| Ferrari NV (PEA) | 7217€ | 2.6% | +28.0% | +1580€ | |

| Alphabet Inc Class C | 6841€ | 2.5% | - | +6841€ | |

| TotalEnergies SE (PEA) | 6120€ | 2.2% | +46.9% | +1954€ | |

| ASML Holding NV (PEA) | 5554€ | 2.0% | +79.1% | +2452€ | |

| Visa Inc | 4976€ | 1.8% | +22.3% | +908€ | |

| Nemetschek SE (PEA) | 4290€ | 1.5% | -1.3% | -58€ | |

| NVIDIA Corporation | 4261€ | 1.5% | +95.4% | +2080€ | |

| Lyxor PEA Monde (MSCI World) UCITS ETF — Capi. (PEA) | 4228€ | 1.5% | +39.2% | +1192€ | |

| Delta Plus Group S.A. (PEA) | 4182€ | 1.5% | +92.5% | +2009€ | |

| Equinix Inc | 4128€ | 1.5% | +31.8% | +996€ | |

| Argan S.A. | 4084€ | 1.5% | +142.1% | +2397€ | |

| Realty Income Corp | 4050€ | 1.5% | +23.3% | +765€ | |

| Straumann Holding AG | 3936€ | 1.4% | +81.9% | +1772€ | |

| WP Carey Inc | 3055€ | 1.1% | +61.1% | +1158€ | |

| Groupe LDLC SA (PEA) | 3025€ | 1.1% | +46.4% | +959€ | |

| Crown Castle International Corp | 3002€ | 1.1% | +50.3% | +1005€ | |

| Berkshire Hathaway Inc Class B | 2645€ | 1.0% | +82.0% | +1192€ | |

| Interroll Holding AG | 2572€ | 0.9% | +43.8% | +783€ | |

| Sonova Holding AG | 2451€ | 0.9% | +68.0% | +992€ | |

| Neoen SA (PEA) | 2444€ | 0.9% | +0.0% | +1€ | |

| La Francaise de l Energie SA (PEA) | 2317€ | 0.8% | +170.7% | +1461€ | |

| Moncler SpA (PEA) | 2239€ | 0.8% | -9.3% | -230€ | |

| Crowdstrike Holdings Inc | 2154€ | 0.8% | +89.9% | +1020€ | |

| Dream Industrial Real Estate Invest Trst | 2090€ | 0.8% | +75.2% | +897€ | |

| Alfen NV | 2044€ | 0.7% | +108.6% | +1064€ | |

| Nike Inc | 2022€ | 0.7% | +40.3% | +581€ | |

| Apple Inc | 1906€ | 0.7% | +69.4% | +781€ | |

| Adyen NV (PEA) | 1745€ | 0.6% | +21.6% | +310€ | |

| L’Air Liqud Soct Ae pr l’Edeetl’EndsPsGe (PEA) | 1744€ | 0.6% | +7.4% | +121€ | |

| Tesla Inc | 1743€ | 0.6% | +43.8% | +531€ | |

| Regeneron Pharmaceuticals Inc | 1706€ | 0.6% | -0.7% | -11€ | |

| Shopify Inc | 1702€ | 0.6% | -46.2% | -1463€ | |

| Cloudflare Inc | 1672€ | 0.6% | +52.8% | +578€ | |

| Constellation Software Inc. | 1663€ | 0.6% | +67.0% | +667€ | |

| Immobiliere Dassault SA | 1653€ | 0.6% | -13.7% | -262€ | |

| Compagnie Generale ds Etblsmnts Mcln SCA (PEA) | 1630€ | 0.6% | +18.6% | +256€ | |

| DiaSorin SpA (PEA) | 1627€ | 0.6% | -17.2% | -338€ | |

| Dropbox Inc | 1600€ | 0.6% | +7.1% | +106€ | |

| Carl Zeiss Meditec AG (PEA) | 1563€ | 0.6% | +49.2% | +515€ | |

| Sartorius Stedim Biotech SA (PEA) | 1558€ | 0.6% | +14.0% | +192€ | |

| Prologis Inc | 1555€ | 0.6% | +58.3% | +573€ | |

| Salmar ASA | 1536€ | 0.6% | +28.2% | +338€ | |

| Palantir Technologies Inc | 1528€ | 0.6% | +30.8% | +360€ | |

| Stag Industrial Inc | 1442€ | 0.5% | +39.7% | +410€ | |

| EDP Renovaveis SA (PEA) | 1290€ | 0.5% | +21.4% | +227€ | |

| Prosus NV (PEA) | 1272€ | 0.5% | -30.6% | -562€ | |

| Qt Group Oyj | 1255€ | 0.5% | +31.5% | +300€ | |

| Progyny Inc | 1253€ | 0.5% | +4.5% | +53€ | |

| Baidu Inc | 1201€ | 0.4% | +9.3% | +102€ | |

| Vitrolife AB | 1187€ | 0.4% | +14.0% | +146€ | |

| Altarea SCA | 1158€ | 0.4% | +26.2% | +241€ | |

| Amundi ETF PEA MSCI Emerg Asia UCITS ETF EUR C/D (PEA) | 1153€ | 0.4% | +18.6% | +181€ | |

| Walt Disney Co | 1141€ | 0.4% | -3.6% | -43€ | |

| Etsy Inc | 1115€ | 0.4% | +6.6% | +69€ | |

| Veeva Systems Inc | 1093€ | 0.4% | -4.7% | -53€ | |

| Salesforce Inc | 1079€ | 0.4% | +3.4% | +35€ | |

| Temenos AG | 1078€ | 0.4% | -19.0% | -253€ | |

| Wolters Kluwer NV (PEA) | 1060€ | 0.4% | +11.6% | +110€ | |

| MIPS AB | 1050€ | 0.4% | +11.7% | +110€ | |

| Husqvarna AB Class B | 981€ | 0.4% | -12.7% | -143€ | |

| Teleperformance SE (PEA) | 979€ | 0.4% | -2.6% | -26€ | |

| ASSA ABLOY AB | 976€ | 0.4% | -0.6% | -6€ | |

| ROCKWOOL A/S Class B | 966€ | 0.3% | -27.0% | -356€ | |

| SimCorp A/S | 945€ | 0.3% | -34.2% | -491€ | |

| Nintendo 8 ADR Representing Ord Shs | 931€ | 0.3% | -14.5% | -157€ | |

| Mongodb Inc | 916€ | 0.3% | -3.1% | -30€ | |

| Zscaler Inc | 909€ | 0.3% | +3.9% | +34€ | |

| Thermador Groupe SA (PEA) | 906€ | 0.3% | -13.6% | -143€ | |

| Spotify Technology SA | 884€ | 0.3% | -31.6% | -409€ | |

| Icade SA | 879€ | 0.3% | -12.6% | -127€ | |

| Alibaba Group Holding Ltd — ADR | 874€ | 0.3% | -63.2% | -1500€ | |

| Intel Corporation | 852€ | 0.3% | -29.9% | -364€ | |

| Cellnex Telecom SA (PEA) | 828€ | 0.3% | -10.4% | -97€ | |

| Mercadolibre Inc | 795€ | 0.3% | -32.2% | -379€ | |

| Interpump Group SpA (PEA) | 790€ | 0.3% | -27.0% | -292€ | |

| Meta Platforms Inc | 778€ | 0.3% | -10.6% | -92€ | |

| Workday Inc | 758€ | 0.3% | -27.5% | -287€ | |

| GN Store Nord A/S | 746€ | 0.3% | -31.0% | -335€ | |

| L’Oreal SA (PEA) | 736€ | 0.3% | +47.4% | +237€ | |

| WD-40 Company | 694€ | 0.3% | -28.4% | -275€ | |

| Recordati Industria Chimica e Farma SpA (PEA) | 692€ | 0.2% | -23.4% | -211€ | |

| Xiaomi Unsponsored ADR Representing 5 Ord Shs | 625€ | 0.2% | -37.8% | -379€ | |

| Blackline Inc | 618€ | 0.2% | -42.2% | -451€ | |

| HubSpot Inc | 602€ | 0.2% | -29.2% | -248€ | |

| Sea Ltd | 597€ | 0.2% | -46.6% | -521€ | |

| PayPal Holdings Inc | 592€ | 0.2% | -47.0% | -526€ | |

| Covivio Hotels SCA | 578€ | 0.2% | +17.2% | +85€ | |

| Coupang Inc | 575€ | 0.2% | -45.9% | -488€ | |

| SEMrush Holdings Inc | 571€ | 0.2% | -40.8% | -392€ | |

| Farfetch Ltd | 567€ | 0.2% | -46.9% | -501€ | |

| Lightspeed Commerce Inc | 566€ | 0.2% | -48.0% | -524€ | |

| Align Technology, Inc. | 549€ | 0.2% | -53.4% | -630€ | |

| Block Inc | 520€ | 0.2% | -53.2% | -592€ | |

| Equasens SA (PEA) | 510€ | 0.2% | -1.8% | -10€ | |

| flatexDEGIRO AG (PEA) | 495€ | 0.2% | -58.4% | -696€ | |

| Moderna Inc | 481€ | 0.2% | -54.0% | -566€ | |

| Okta Inc | 481€ | 0.2% | -56.5% | -626€ | |

| Wallix Group SA (PEA) | 462€ | 0.2% | -52.8% | -516€ | |

| Mercedes-Benz Group AG (PEA) | 458€ | 0.2% | -20.3% | -117€ | |

| Esker SA (PEA) | 439€ | 0.2% | -38.2% | -272€ | |

| Worldline SA (PEA) | 430€ | 0.2% | -28.2% | -169€ | |

| Harvia Oyj | 416€ | 0.1% | -63.9% | -736€ | |

| Unity Software Inc | 402€ | 0.1% | -61.7% | -649€ | |

| Ovh Groupe SA (PEA) | 400€ | 0.1% | -22.1% | -114€ | |

| Gecina SA | 400€ | 0.1% | -12.5% | -57€ | |

| Schrodinger Inc | 398€ | 0.1% | -63.5% | -693€ | |

| Twilio Inc | 332€ | 0.1% | -68.9% | -735€ | |

| Docusign Inc | 313€ | 0.1% | -67.6% | -652€ | |

| Hoffmann Green Cement Tech SAS (PEA) | 286€ | 0.1% | -44.5% | -230€ | |

| Upstart Holdings Inc | 262€ | 0.1% | -70.0% | -611€ | |

| Reworld Media SA (PEA) | 245€ | 0.1% | -3.1% | -8€ | |

| Fastned BV | 226€ | 0.1% | -48.8% | -215€ | |

| Fiverr International Ltd | 220€ | 0.1% | -81.0% | -934€ | |

| Zalando SE (PEA) | 219€ | 0.1% | -61.9% | -356€ | |

| Teladoc Health Inc | 216€ | 0.1% | -79.8% | -855€ | |

| StoneCo Ltd | 178€ | 0.1% | -84.9% | -1002€ | |

| Daimler Truck Holding AG (PEA) | 106€ | 0.0% | -5.0% | -6€ | |

| Fubotv Inc | 101€ | 0.0% | -88.8% | -794€ |

Merci d’avoir lu ce long reporting avec de gros morceau d’élucubrations personnelles dedans

Passez de belles vacances et n’oubliez pas de vous amuser !